Etes-vous sûr que votre pension sera suffisante pour vivre correctement lors de votre retraite ?

Une majorité d’entre vous pensent que non !

Beaucoup d’actifs s’inquiètent à l’idée que leur retraite et leur complémentaire retraite ne seront pas suffisantes.

Heureusement, des solutions existent et peuvent être mises en place dès aujourd’hui pour préparer sa retraite financièrement.

Je vais vous expliquer :

Vous êtes salarié, en micro-entreprise ou en EI ?

Vous payez donc des cotisations sociales sur votre salaire ou votre chiffre d’affaires déclaré

chaque mois ou chaque trimestre !

Ces cotisations sociales servent en (petite) partie à financer votre future retraite.

Quel que soit leur statut, la plupart des actifs cotisent obligatoirement pour ces deux régimes de retraite :

Les modes de calculs diffèrent selon la nature de votre activité (salarié, artisan, commerçant, ou libéral) et selon votre statut.

Ils conditionnent également l’organisme auprès duquel sont envoyées vos cotisations, ainsi que la méthode de calcul de leur montant et de la pension.

Il est donc important de s’informer sur votre retraite future et évaluer vos futurs droits.

En France l’âge légal de départ à la retraite est de 64ans – sous condition d’avoir tous les trimestres. C’est-à-dire d’avoir cotisé assez longtemps.

La pension de retraite est calculée sur les 25 meilleurs années de revenus.

Elle s’élève à 50% des revenus annuels moyens.

(Pour vous donner une idée de votre future pension de retraite et préparer votre retraite financièrement , vous pouvez tester ce simulateur retraite : Info Retraite – Le compte retraite (info-retraite.fr)

Profitez-en pour vérifier que tous vos emplois ont bien été pris en comptes.

On n’est jamais à l’abri d’un oubli ou d’une erreur).

Maintenant vous avez une idée du montant que vous allez toucher.

Et comme vous pouvez le voir, une perte de 50% de ses revenus c’est énorme !

Alors, comment faire pour améliorer votre retraite de freelance ?

Maintenant que vous avez toutes ces infos de départ, vous pouvez mettre en place votre stratégie d’investissement et sécuriser votre retraite.

Voyons d’abord comment anticiper au mieux cette baisse de revenus.

Mon premier conseil peut paraitre évident et bateau mais je le rappelle quand même :

SOLDER SES CREDITS !

Oui, je sais ce n’est pas évident !

Mais une baisse de revenus signifie que chaque euro aura son importance.

Alors si possible, avant de prendre votre retraite, solder vos crédits.

Préparer son futur budget c’est prendre de bonnes habitudes dès aujourd’hui.

Et les bonnes habitudes c’est quoi ?

C’est faire son budget et ces comptes bien sûr !

Déterminer, à l’aide de ses relevés bancaires, le montant de chaque catégorie :

On en profite pour vérifier les dépenses inutiles comme certains abonnements ou assurances jamais utilisés (coucou l’abonnement à la salle de sport ou l’assurance d’un téléphone qu’on ne possède plus depuis 3 ans).

Certaines dépenses (comme les assurances ou le téléphone) vous paraissent élevées ? Comment les réduire ?

En négociant directement avec l’opérateur ou en comparant les prix sur des sites spécialisés.

Comme on dit, il n’y a pas de petites économies.

Chaque euro économisé aujourd’hui servira à préparer votre retraite financièrement.

C’est pour cette raison que je recommande de faire régulièrement un point sur ces dépenses et de constater où part votre argent !

Vous savez combien vous dépensez par mois et combien vous gagnez.

La différence entre les 2 (revenu – dépenses) correspond au montant qui peut être investi.

Je conseille de répartir cette somme entre l’épargne de précaution et l’investissement pour la retraite.

L’épargne de précaution permet de pallier au coup dur et dépenses urgente.

Elle sécurise vos investissements et ne met pas en péril votre sécurité financière.

Par exemple : votre revenu est de 2000€, vous avez 1800€ de dépenses par mois. Vous avez donc la possibilité d’épargner 80€ pour votre épargne d’urgence et d’investir 120€ pour votre retraite.

Je ne sais pas s’il y a un âge idéal pour préparer sa retraite.

Mon avis est que plus vous commencerez tôt, plus vous pourrez lisser votre effort d’épargne dans le temps, et plus votre capital à l’arrivée sera important.

Je vous mets juste en dessous quelques idées d’investissements pour votre retraite.

Pourquoi il important de diversifier ses placements ?

Pour sécuriser son capital ! On ne place pas tout son argent au même endroit.

On va plutôt varier les supports d’épargne et investissement (assurance vie, bourse, livret A, PER, immobilier).

Parce que dans tout investissement, il y a un risque de perte en capital.

Ce qui permet également d’optimiser le rendement de nos placements. Certains ayant de meilleurs rendements que d’autres !

A mesure que la retraite approche, je conseille de progresser sur des supports moins risqués. Ce qui sécurisera les avoirs.

La résidence principale

Investir en premier dans sa résidence principale, c’est sécuriser son patrimoine.

Investir tôt permet de ne plus avoir de loyer ni d’emprunt à payer une fois à la retraite.

Et comme les revenus baissent, ça pèsera beaucoup moins sur le budget.

Dans mon entourage, plusieurs couples ont fait le choix de vendre leur résidence principale à leur retraite.

Elle était devenue trop grande pour eux 2 et située à la campagne.

A la place, ils ont investi dans un logement plus petit et moins cher.

Un appartement en ville proche des commerces et des médecins.

En plus, ils économisent sur des charges tel que les frais d’entretiens du jardin et de la maison.

Ils ont placé une partie de l’argent restant sur des supports sécurisés. Ça rapporte moins mais le capital est garanti.

En cas de besoin, leur argent est disponible tout de suite.

L’autre partie, ils s’en servent pour voyager, améliorer leur confort et gâter leurs petits-enfants.

L’assurance vie

L’assurance vie est un outil de placement financier à long terme.

C’est le placement préféré des français pour préparer sa retraite financièrement.

Ce placement à long terme permet d’investir de l’argent régulièrement.

Ce qui permet de développer son capital et donc son épargne.

L’assurance vie est une enveloppe qui permet d’investir sur des unités de comptes (obligations, actions, SCPI,…) et des fonds en euros.

Les avantages de l’assurance vie :

Les points de vigilances :

Il faut garder en tête que les placements financiers comportent des risques de perte en capital.

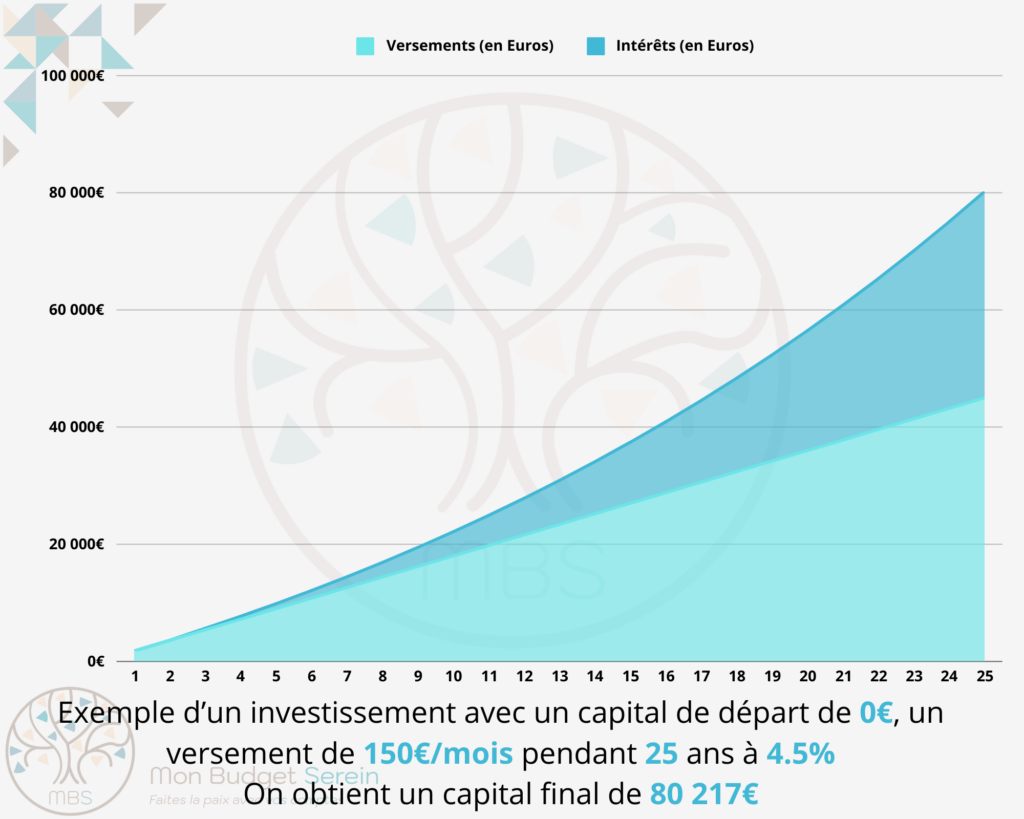

Une image vaut mille mots.

Alors je vous mets ici un exemple de ce qu’il se passe quand on investit 150€/mois pendant 25 ans à 4,5% d’intérêt en moyenne.

Le capital de départ est de 0€.

25 ans plus tard, les différents versements et les intérêts composés ont généré un capital de 80 217€.

(Il y a plusieurs simulateurs gratuits en ligne qui permettent de faire les calculs automatiquement).

Le PER – plan épargne retraite

Tout comme l’assurance vie, c’est une enveloppe dans laquelle on place des actifs.

L’intérêt du PER par rapport à l’assurance vie est qu’il permet de payer moins d’impôt.

Chaque versement est déductible des impôts.

Pour un versement de 10 000€ par an, pour un taux d’imposition à 30%, vous pourrez déduire de vos impôts 10 000 X 30% = 3000€

Les avantages du PER :

Les points de vigilance :

Oui la rente est re fiscalisée. C’est-à-dire que vous serez imposés sur l’argent que vous percevrait à votre retraite.

Quel est l’avantage alors ?

Ce placement est intéressant si votre taux d’imposition est supérieur ou égal à 30% et qu’à votre retraite vous baissez de taux d’imposition.

Votre placement est défiscalisé à 30% et re fiscalisé à 11%.

Le PEA

Le PEA est un outil de placement financier à long terme.

C’est une enveloppe de placement qui donne droit à des avantages fiscaux.

On dépose dans cette « enveloppe » de l’argent qui servira à acheter et vendre des actions.

Le PEA est bloqué pendant 5 ans donc l’argent reste dans l’enveloppe pendant cette durée.

Le retrait de l’argent du PEA engendre sa fermeture.

Les avantages du PEA :

Les points de vigilances :

Les SCPI

Les SCPI ou Société Civile de Placement Immobilier sont des placements financiers.

Ils permettent d’investir dans l’immobilier sans acheter de bien directement. Ce qui peut être une bonne alternative pour préparer sa retraite financièrement.

On achète des parts de leur société, soit via l’assurance vie, soit via des comptes titres.

Les avantages de la SCPI :

Les points de vigilances :

Les autres investissements alternatifs

J’ai évoqué plus haut les principaux investissements (et les plus connus) pour développer son épargne.

Il existe bien d’autres investissements.

Comme par exemple, l’investissement locatif, l’or, les œuvres d’art, les objets de luxe, les obligations d’état, les légos, le vin, les crypto et j’en passe.

Je ne développerai pas le sujet car je ne le maitrise pas du tout.

Un des principes en investissement est d’investir dans quelque chose qu’on connait et surtout qu’on comprend.

Je ne comprends pas les cryptos.

Je préfère passer mon chemin et ne pas investir mon argent.

Je changerai peut-être d’avis un jour, qui sait ?

En tant que femme et freelance, j’ai tout intérêt à préparer ma retraite financièrement.

Je ne sais pas ce qu’il se passera dans 30 ans.

Si j’aurai le droit de prendre ma retraite à 67 ans.

Si je serai assez en forme pour continuer de travailler.

Je ne sais pas ce que le gouvernement me réservera à ce moment.

Je me souviens pendant un cours d’économie/droit au lycée, ma prof nous avait dit que le système de capitalisation à l’américaine se banaliserait en France.

Elle avait raison !

C’est pour ces raisons et beaucoup d’autres que j’ai mis en place ma propre stratégie d’épargne pour la retraite.

Avec mes besoins, mes envies et surtout selon mes moyens actuels.

Ma stratégie n’est pas figée.

Je la réactualise à chaque changement de situation.

Lorsque je gagne plus, j’épargne plus et inversement.

En premier, j’ai investi dans ma résidence principale.

Le but étant de ne plus avoir de prêt immobilier, ni de loyer à payer dans 20 ans.

Lorsque je me retrouverai avec la moitié de mes revenus en moins, je serai contente de ne plus avoir ce gros poste qui diminue mon budget.

En second, j’investi chaque mois dans :

C’est un investissement que je fais sur la durée.

Je n’ai pas l’intention d’y toucher avant 30 ans (à 67 ans quoi !)

Le but étant que chaque année les intérêts et le capital génèrent de nouveaux intérêts. Qui viendront faire grossir mon capital. Et ainsi de suite.

Ce que j’aime avec l’assurance vie, c’est que l’argent est bloqué. Je ne peux pas piocher dedans quand je veux.

C’est pour cette raison que je continue d’épargner sur mon épargne de secours pour les urgences.

J’assure mon avenir sans mettre en péril ma situation actuelle.

J’espère que cet article vous aidera à trouver la solution la mieux adaptée pour vous.

Vous avez besoin de conseils sur-mesure adaptés à votre situation pour anticiper et préparer votre retraite financièrement ?

Les informations contenues dans cet article sont données à titre d’information seulement.

Elles n’ont pas pour objet de solliciter la souscription ou la vente de titres.

Elles ne constituent pas un conseil en investissement.

Investir comporte un risque de pertes en capital.

Il est essentiel de faire ses propres recherches avant d’investir. Et surtout de comprendre dans quoi on investit